- 首 页 / HOME

- 关 于 / ABOUT

- 2025申奖 / ENTRY

- 获 奖 / AWARDS

- 活 动 / EVENTS

- 资 讯 / NEWS

- 合 作 / PARTNERS

导 读

投资放缓房企集中“一头一尾”,融创、万科等龙头房企格外冷静。

进入二季度以来,土地市场成交量价回升,土拍溢价率连续多月上涨,截止至6月末已经涨至17%左右,高于去年下半年。重点城市核心地块吸引了多家开发商参拍,企业拿地积极性也显著回升。但在土地火热的大背景下,仍有部分企业如万科、融创、金茂等投资格外冷静,是何原因?

地市火热下投资分化

仍有4成百强房企拿地销售比未及0.3

进入二季度以来,土地市场明显回温,二季度300城月均土地成交总价均突破6000亿元,且溢价率已经回升至17%左右,显著高于去年下半年。

土地市场的快速回温一方面是由于疫情影响逐渐退去,一季度被压缩的投资需求得到释放,且另一方面是不少城市加速推出优质土地,刺激房企拿地,此外整体融资环境相对宽松、上半年拿地有望年内转化为销售额,均是二季度土地市场回温的重要原因。

土地市场火热之下,二季度房企投资却出现分化。

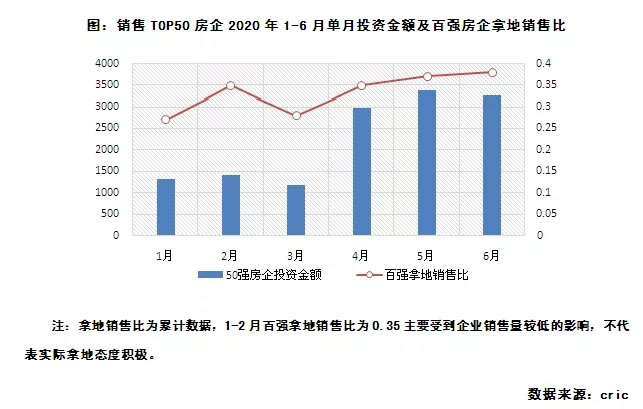

二季度以来,TOP50房企投资金额大幅上涨,月均投资额较一季度上涨144%。若从百强房企的拿地销售比来看,二季度同样提升显著,截止至6月末百强房企拿地销售比已经达到0.38,已经高于2019年平均水平。

但值得注意的是,地市火热下百强房企投资态度则持续分化。与中梁、绿城等拿地积极性较高相对应的是,仍有部分房企“按兵不动”保持审慎态度。

截止6月末百强房企中仍有近4成企业的拿地销售比未回到0.3,近3成企业拿地销售比未回到0.2。

投资放缓房企集中“一头一尾”

融创、万科等龙头房企格外冷静

从梯队层面看,拿地较为谨慎的企业主要集中在“一头一尾”。

第一梯队1-6月拿地销售比仅有0.28,不仅低于行业平均水平,也在各梯中最为谨慎。销售TOP50之后企业投资乏力更多源自一季度销售受影响,企业需警惕现金流风险,投资力度被迫降低。

第二梯、三队房企出于进一步提升业绩、抢占市场份额的需求,上半年拿地销售比分别达到0.54和0.47,拿地最为积极。

具体到企业来看:

上半年销售金额最高的5家房企中,碧桂园、恒大、万科和融创拿地销售比普遍偏低,平均仅有0.19,远低于行业平均和梯队平均,谨慎态度一览无遗。

碧桂园、恒大进入二季度后投资力度提升明显,4月拿地金额大幅上涨,而万科、融创则保持相对“冷静”,投资力度提升相对延迟,5、6月份拿地金额才有所提升。万科、融创上半年的投资金额同比分别降低了57%和45%,投资力度同比减半,投资金额排名也大幅下滑,2019年上半年万科和融创均位列拿地总价TOP3,但2020年上半年两者均跌至拿地总价10强外。

此外,销售排名在百名左右的房企中也不乏拿地动作较少的企业,如当代、电建和中昂等上半年总投资金额不足10亿元。

缘何这些企业与市场走势相悖?

我们认为一方面是受自身战略影响,主动放缓,另一方面则是资金的制约,在疫情后期衡量投资权重后作出投资放缓的举措。

土地储备量大且质优

是融创、金茂等房企放慢投资节奏的底气

部分房企维持谨慎的拿地态度、保持灵活拿地节奏的重要原因是其土地储备充足,通过主动放缓投资节奏、专注优质地块规避风险。

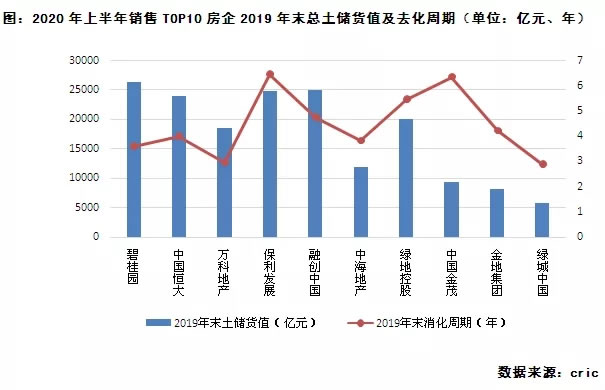

销售TOP10房企中,融创、金茂上半年拿地销售比分别为0.25和0.12,拿地积极性在头部房企中较低。与总土储对比来看,两者土地储备均相当充裕。其中融创总土储货值达到2.5万亿,仅次于碧桂园,金茂总土储货值也有9322亿元,位列第9,高于其销售排名。

去化周期上看,融创和金茂的总土储去化周期分别达到4.76年和6.37年,远高于百强平均去化周期3.8年,充足的土地储备是也是两个企业稳健拿地、控制投资节奏的底气。

从土地储备的分布来看,融创和金茂都是典型深耕一二线城市的房企,总土储分别有82%和79%位于一二线城市。2020年融创新增土储仍有超过6成位于一二线城市,而金茂更是100%新增土储都位于一二线城市,仍然遵循深耕、聚焦一二线的投资逻辑。

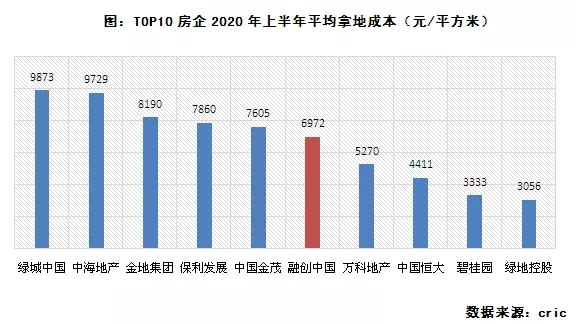

此外,从TOP10拿地成本来看,融创上半年拿地成本仅为6972元/平方米,与其他重点布局一二线城市的企业如绿城、中海等相比拿地成本明显较低,也反映了融创谨慎态度,即便是一二线城市也坚决不拿高价地,符合在3月初业绩会上,融创提出拿地要“拿对地方、拿对时间”的策略。

疫情冲击下销售压力大

倒逼弘阳、电建等“促销售、紧投资”

一季度的市场销售与土地市场同样受到疫情的严重影响,导致百强房企中有近一半企业上半年累计操盘金额同比下降,销售不佳倒逼企业将工作重心放在销售方面,也一定程度上影响了企业的现金流、回款以及对未来市场的预期,最终使部分企业不得不“促销售、紧投资”。

如泰禾、弘阳、当代、电建等企业半年操盘金额同比下降明显,泰禾操盘金额降幅甚至达到44%,销售排名更是下降了24名;与此同时企业的拿地金额的降幅更大,弘阳、电建拿地金额同比分别下降85%和94%。

对此类企业而言,一方面疫情影响销售不及预期倒逼企业谨慎投资,如电建,其布局中心在湖北,因此所受影响更大;另一方面是目前中小型房企必须更重视现金流的安全性,不得不降低投资力度。

一二线优质地块僧多粥少

战略重心回归二线导致部分房企拿地难度加大

2019年以来回归、聚焦高能级成了大部分房企投资的共识,也导致了原本土地资源就相对稀缺的一二线城市进一步陷入僧多粥少的困局。尤其是二季度以来,一二线城市为了刺激开发商拿地积极性,推出不少位于核心地段的优质地块,吸引了大量开发商参拍,竞拍轮数超过50轮、百轮的地块层出不穷。

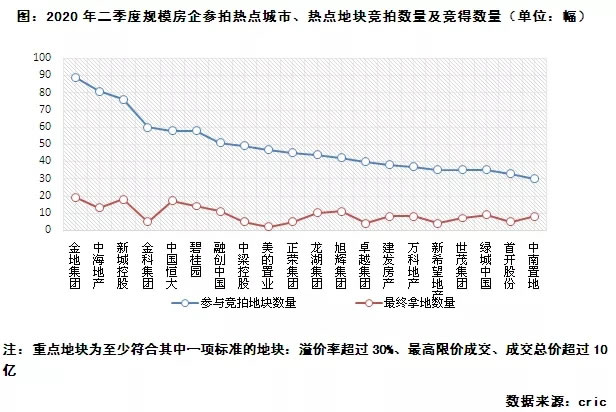

在这样的市场局面下,也导致了房企在一二线及其他热点城市拿地的难度、门槛均持续上升,也是导致部分战略聚焦一二线的企业“拿不到地”的原因。据不完全统计,在重点监测的城市中,规模房企积极参拍重点地块,如金地、中海、新城在重点监测城市参拍重点地块的次数超过70次,但最终竞得的概率仅有2成左右,热点地块的竞拍激烈程度可见一斑,房企成功拿地的概率不高。

整体来看,企业维持谨慎投资主要可分为“主动谨慎”和“被动谨慎”两大类,像融创、金茂这样土储充足、土储结构较优、足以满足销售需求的企业并无迫切的补仓需求,得以根据市场情况审慎投资;而另一类企业则是由于销售吃紧、现金流紧张或在土拍中竞争力不够强等原因而无法增储,相对被动。

目前土地市场看似迎来小阳春,但其本质上与去年有所差异:今年二季度土地市场的回温很大原因在于部分城市优质地块供应不断下,一季度受到疫情影响而被压抑的需求正在反弹。当前疫情影响后的市场仍有较大不确定性,因此对于中小房企而言,扎堆趁热拿地仍有一定风险,在积极参拍时需警惕自身现金流安全性以及对土地成本的控制。